Единый налог для производителей сельскохозяйственной продукции (далее - единый налог) - особый режим налогообложения, направленный на стимулирование развития сельскохозяйственных организаций. Порядок применения единого налога изложен в главе 34 Налогового кодекса Республики Беларусь (далее - НК).

Применять единый налог могут только организации, осуществляющие производство (производство и переработку) сельскохозяйственной продукции и (или) первичную переработку льна или филиалы, исполняющие налоговые обязательства организации, если эти филиалы осуществляют эти виды деятельности.

Условия применения единого налога установлены статьей 347 НК.

Так, применять единый налог вправе организация (филиал), у которой за предыдущий календарный год сумма выручки от реализации произведенных ею сельскохозяйственной продукции, продукции первичной переработки льна и выручки от реализации продукции, изготовленной этой организацией из произведенной ею сельскохозяйственной продукции, в части, приходящейся на такую сельскохозяйственную продукцию, составляет не менее 50% общей суммы выручки организации.

Подпунктом 7.1 пункта 7 статьи 347 НК определено, какая продукция является сельскохозяйственной. При этом следует отметить, что услуги (работы) независимо от их классификации не являются сельскохозяйственной продукцией.

В пункте 5 статьи 347 НК перечислены налоги и платежи, которые заменяет единый сельхозналог, и перечислены платежи, которые подлежат исчислению и уплате при применении данного режима налогообложения.

Единый налог является добровольным режимом налогообложения. В связи с этим, если субъект хозяйствования решил начать его применение, то он обязан представить в налоговый орган по месту постановки на учет уведомление о переходе на единый налог для производителей сельскохозяйственной продукции.

Переход на единый налог и его применение возможны только с первого месяца квартала и только при соблюдении условия о вышеуказанной процентной доле за предшествующий календарный год. Вновь зарегистрированные организации могут применять единый налог при условии подачи уведомления в течение двадцати рабочих дней со дня их государственной регистрации.

В случае если плательщиком прекращено применение единого налога в календарном году (в том числе с начала года), он не вправе возобновить его применение в этом календарном году.

Налоговая база единого налога определяется как денежное выражение валовой выручки (сумма выручки от реализации товаров (работ, услуг), имущественных прав и внереализационных доходов). Особенности определения налоговой базы предусмотрены ст.349 НК.

Ставка единого налога определена в размере 1%.

Налоговый период единого налога - календарный год.

Отчетным периодом единого налога признается:

календарный месяц - для организаций, уплачивающих налог на добавленную стоимость ежемесячно;

календарный квартал - для организаций, уплачивающих налог на добавленную стоимость ежеквартально.

Налоговая декларация по единому налогу представляется не позднее 20-го числа месяца, следующего за истекшим отчетным периодом.

Уплата единого налога производится не позднее 22-го числа месяца, следующего за истекшим отчетным периодом.

Следует отметить, что в случае, если за календарный год процентная доля, являющаяся критерием для применения единого налога, не будет соответствовать установленному значению, организация обязана за такой календарный год исчислить и уплатить единый налог по ставке 3%, а также исчислить и уплатить земельный налог и арендную плату за земельные участки, находящиеся в государственной собственности за такой календарный год (ч.2 п.8 ст.347 НК).

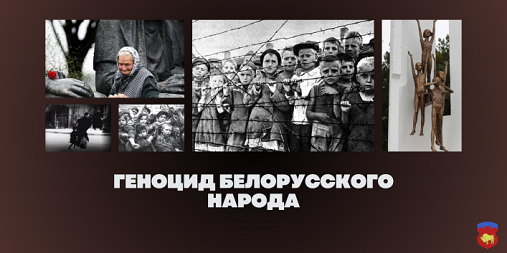

О мерах противодействия экстремизму и реабилитации нацизма" />

О мерах противодействия экстремизму и реабилитации нацизма" />

." />

." />