Изменения в порядке определения налоговой базы

Как и ранее, в большинстве случаев в качестве налоговой базы принимается кадастровая стоимость земельного участка на 1 января календарного года, за который исчисляется земельный налог. Кадастровая стоимость определяется в белорусских рублях и зависит от целевого назначения земельного участка (вида оценочной зоны) (п. 1 - 4 ст. 195 НК-2018, п. 1 - 3, 5 ст. 240 НК-2019).

Вместе с тем, если кадастровая стоимость земельного участка за гектар небольшая (менее установленного порога), в качестве налоговой базы выступает площадь земельного участка.

С 2019 года изменен установленный порог в отношении земельных участков общественно-деловой зоны для размещения автомобильных заправочных и газонаполнительных станций. Так, при кадастровой стоимости таких земельных участков менее 7770 белорусских рублей за гектар, земельный налог нужно рассчитывать исходя из площади земельных участков. Ранее порог составлял 5180 белорусских рублей за гектар (подп. 6.6 ст. 195 НК-2018, подп. 6.5 ст. 240 НК-2019).

Что касается земельных участков общественно-деловой зоны для размещения автомобильных рынков, игорных заведений и иных объектов, а также земельных участков других оценочных зон, то корректировка установленного порога в отношении них не проводилась (подп. 6.6 ст. 195 НК-2018, подп. 6.6 - 6.11 ст. 240 НК-2019).

В 2019 году предусмотрен следующий порядок определения налоговой базы (п. 1 ст. 4 Закона от 30.12.2018 N 159-З):

- для участков, относимых к общественно-деловой зоне, устанавливается кадастровая стоимость земельного участка в белорусских рублях на дату оценки такой зоны;

- для участков производственной зоны устанавливается кадастровая стоимость земельного участка в белорусских рублях, полученная путем пересчета действующей на 01.01.2018 кадастровой стоимости этой зоны, определенной в долларах США, по официальному курсу Нацбанка на 01.01.2016, проиндексированной на сложившийся индекс роста потребительских цен за 2017 год и прогнозные индексы роста потребительских цен на 2018 и 2019 годы;

- для участков жилой многоквартирной, жилой усадебной, включая садоводческие товарищества и дачные кооперативы, и рекреационной зон устанавливается кадастровая стоимость в белорусских рублях, проиндексированная на прогнозные индексы роста потребительских цен на 2018 и 2019 годы.

Подчеркнем, что плательщикам земельного налога, как и прежде, не требуется самостоятельно определять кадастровую стоимость земельного участка. Сведения о ней по состоянию на 01.01.2019 можно получить из регистра стоимости Национального кадастрового агентства (http://vl.nca.by) (п. 30 Инструкции о порядке ведения регистра стоимости земель N 37).

Новшества в порядке установления ставок земельного налога

Сразу отметим, что в НК-2019 изменена структура главы "Земельный налог". В частности, порядку определения ставок земельного налога отведена одна общая статья (ст. 241 НК-2019). Напомним, что ранее ставки налога устанавливались ст. 196 - 201 НК в разрезе категорий земель.

Сохранен прежний порядок определения ставок земельного налога исходя из налоговой базы. К кадастровой стоимости земельного участка применяют ставку в процентах от нее, а к его площади - фиксированную сумму за гектар (п. 1 и 6 ст. 241 НК-2019, приложение 6 к НК-2019).

Однако в отношении некоторых земельных участков произведена корректировка размера ставок налога.

Так, для земельных участков общественно-деловой зоны для размещения автомобильных заправочных и газонаполнительных станций, по которым в качестве налоговой базы применяется его кадастровая стоимость, установлена ставка в размере 2% (ранее - 3%) (приложение 5 к НК-2018, приложение 6 к НК-2019).

Кроме того, проведена ежегодная индексация ставок налога на сельхозземли сельхозназначения и средних ставок налога по районам республики. Как и ранее, такие ставки предусматриваются в соответствующих приложениях к НК (приложения 2 и 3 к НК-2018, приложения 3 и 4 к НК-2019).

Также увеличена ставка налога на земли сельхозназначения, занятые капстроениями и другими объектами, с 0,84 до 0,88 белорусских рублей за гектар (п. 2 ст. 196 НК-2018, п. 3 ст. 241 НК-2019).

Введение новых коэффициентов к ставке земельного налога

Введены коэффициенты к ставке налога в отношении земельных участков (их частей), на которых расположены капстроения (здания, сооружения), их части (далее - капстроение), возведенные организациями после 1 января 2019 года (п. 12 ст. 241 НК-2019).

Так, при исчислении земельного налога по указанным земельным участкам в течение второго - пятого годов с момента приемки капстроений в эксплуатацию применяются дифференцированные коэффициенты к годовой ставке:

|

Размер коэффициента к ставке |

Период с момента приемки капстроения в эксплуатацию |

|

0,2 |

В течение второго года (12 месяцев) |

|

0,4 |

В течение третьего года (12 месяцев) |

|

0,6 |

В течение четвертого года (12 месяцев) |

|

0,8 |

В течение пятого года (12 месяцев) |

Обращаем внимание, что с 2019 года земельные участки (их части), на которых расположены впервые введенные в действие капстроения, освобождаются от земельного налога в течение одного года с даты приемки этих капстроений в эксплуатацию (подп. 1.30 ст. 239 НК-2019). Такая льгота ранее не применялась.

На заметку

С 2019 года не применяется увеличение ставки земельного налога (ст. 241 НК-2019):

- в 2 раза - в случае нахождения на земле сверхнормативного объекта строительства;

- 10 раз - в случае нарушения порядка землепользования (несвоевременный возврат земли, полученной во временное пользование; самовольное занятие земли; ее нецелевое использование).

Новый порядок установления коэффициентов к ставке налога по решениям местных Советов депутатов

Местным Советам депутатов сохранено право на увеличение (уменьшение) ставок земельного налога отдельным категориям плательщиков. При этом в качестве местных Советов депутатов выступают областные Советы депутатов или по их поручению местные Советы депутатов базового территориального уровня и Мингорсовет (ч. 1 ст. 201-1 НК-2018, п. 10 ст. 241 НК-2019). Предусмотрен особый порядок установления коэффициентов:

|

Отчетный год |

Коэффициент увеличения (уменьшения) ставок налога |

|

2019 |

До 2,5 раз |

|

2020 и последующие годы |

До 2 раз |

На заметку

Решения местных Советов депутатов об увеличении (уменьшении) ставок земельного налога, принятые до 01.01.2019, применяются в 2019 году без учета норм п. 10 ст. 241 НК-2019. При подготовке таких решений на 2020 год они подлежат приведению в соответствие с данной нормой (п. 16 ст. 4 Закона от 30.12.2018 N159-З).

Кроме того, действующий перечень организаций, на которые не распространяются решения местных Советов депутатов об увеличении ставок земельного налога, дополнен (ч. 2 ст. 201-1 НК-2018, п. 11 ст. 241 НК-2019).

Так, с 2019 года увеличивающий коэффициент не будет применяться в отношении таких плательщиков, как:

- организации, признанные в соответствии с законодательством Республики Беларусь экономически несостоятельными (банкротами), в процедуре ликвидационного производства;

- унитарные предприятия общественных объединений инвалидов и учреждения общественных объединений инвалидов.

Также увеличение ставок по решениям местных Советов депутатов не предусматривается в отношении земельных участков, по которым к ставке налога применяются дифференцированные коэффициенты.

На заметку

Местным Советам депутатов отменено право на увеличение (до 10 раз) ставки земельного налога за земельные участки, на которых расположены неиспользуемые (неэффективно используемые) капстроения (ч. 4 ст. 201-1 НК-2018, ст. 241 НК-2019).

Изменения в порядке исчисления земельного налога бюджетными организациями

Как и ранее, бюджетные организации, передавшие в аренду капстроения, признаются плательщиками земельного налога за земельные участки, на которых находятся эти капстроения. Исключение составляют определенные случаи (ч. 2 и 5 п. 5 ст. 192 НК-2018, ч. 2 и 3 п. 1 ст. 237 НК-2019).

Вместе с тем порядок исчисления налога в такой ситуации изменен. Так, с 2019 года бюджетные организации смогут исчислять земельной налог с 1-го числа месяца, следующего за месяцем передачи капстроения в аренду. Ранее им приходилось это делать начиная с 1-го числа месяца сдачи в аренду (ч. 4 п. 5 ст. 192 НК-2018, ч. 1 п. 8 ст. 243 НК-2019).

Кроме того, с 2019 года предусмотрено, что если дата передачи в аренду капстроений и дата их возврата приходятся на один и тот же календарный месяц, то бюджетные организации не будут признаваться плательщиками земельного налога (ч. 4 п. 1 ст. 237 НК-2019).

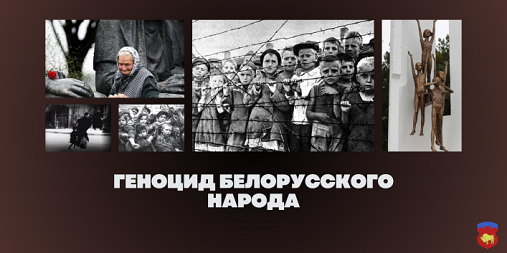

О мерах противодействия экстремизму и реабилитации нацизма" />

О мерах противодействия экстремизму и реабилитации нацизма" />

." />

." />