Изменения Налогового Кодекса, регулирующие порядок исчисления и уплаты налога при УСН в 2022 году для организаций.

С 1 января 2022 г. введены дополнительные ограничения на применение УСН. Не вправе применять УСН плательщики:

- при сдаче в аренду (передаче в финансовую аренду (лизинг)), предоставлении в иное возмездное пользование несобственного имущества, в т.ч. с привлечением комиссионера (поверенного) или иного лица, действующего на основании договора комиссии, поручения или иного аналогичного гражданско-правового договора;

- реорганизованные путем присоединения к ним других организаций, если присоединенная организация применяла УСН и в году, на который приходится дата присоединения, превысила предельное значение критерия валовой выручки для применения УСН, либо по итогам года, предшествующего году присоединения, - критерий валовой выручки для применения УСН без НДС.

Уменьшены значения критериев для перехода на УСН.

С 1 января 2022 г., чтобы перейти на УСН, организация должна соблюдать следующие значения:

- численность работников в среднем за 9 месяцев года, предшествующего году перехода, - не более 50 чел.;

- валовая выручка за эти 9 месяцев - не более 1 612 500 руб.

Следует отметить, что для перехода на УСН с 1 января 2022 г. организация в 2021 г. должна соблюдать новые значения критериев. В случае превышения валовой выручки за январь - сентябрь 2021 г. значения 1 612 500 руб. либо численности работников в среднем за этот период более 50 чел. организация не вправе в 2022 г. применять УСН.

Впервые зарегистрированные в 2022 г. организации могут применять УСН со дня их государственной регистрации, если списочная численность работников не превышает 50 чел.

Также уменьшены критерии для применения УСН в 2022 г. Право на УСН будут утрачивать организации с месяца, следующего за отчетным кварталом, в котором численность работников в среднем с начала года превысила 50 чел.; валовая выручка нарастающим итогом превысила 2 150 000 руб.

Причем в случае превышения этих значений по итогам 2021 г. организация в 2022 г. также не может применять УСН. Этими новыми пороговыми значениями руководствуются в т.ч. организации, которые на 31 декабря 2021 г. являлись плательщиками налога при УСН без уплаты НДС и нарушали критерий для НДС по выручке - 1 481 522 руб. То есть независимо от положений подп. 6.3.3 ст. 327 НК-2021 такие организации вправе применять УСН в 2022 г. при условии соблюдения численности работников в среднем за 2021 г. не более 50 чел. и валовой выручки за этот год не более 2 150 000 руб.

Критерии для ведения учета в книге при УСН в 2022 г. не меняются. Следовательно, право на ведение книги при УСН, как и в 2021 г., имеют организации с численностью работников в среднем за период с начала года по отчетный период включительно не более 15 чел., размер валовой выручки которых нарастающим итогом с начала года не превышает 817 520 руб.

Исключены критерии для применения УСН с НДС и установлено, что налог при УСН заменяет исчисление и уплату НДС по оборотам по реализации товаров (работ, услуг), имущественных прав.

Таким образом, с 1 января 2022 г. исключается возможность применения УСН с уплатой НДС, и остается единственный вариант данного режима налогообложения - УСН без НДС.

В связи с этим исключены критерии и условия перехода на уплату НДС и на УСН без уплаты НДС.

Одновременно в 2022 г. сохраняются случаи обязательной уплаты НДС, а именно:

- при ввозе товаров на территорию Республики Беларусь;

- при приобретении товаров (работ, услуг), имущественных прав, реализуемых на территории Республики Беларусь иностранными организациями, не осуществляющими деятельность в Республике Беларусь через постоянное представительство и не состоящими в связи с этим на учете в налоговых органах Республики Беларусь;

- по оборотам по реализации товаров (работ, услуг), имущественных прав, возникающим у доверительного управляющего в связи с доверительным управлением имуществом по договору доверительного управления имуществом в интересах вверителя (выгодоприобретателя);

- по суммам НДС, излишне предъявленным в ЭСЧФ и первичных учетных документах в соответствии с подп. 7.1 ст. 129 НК-2022;

Напомним, что в этих случаях НДС уплачивался и ранее, в т.ч. при применении УСН без НДС

Увеличена ставка налога при УСН.

С 2022 г. предусмотрены две ставки:

- 6% - в отношении валовой выручки, кроме доходов в виде безвозмездно полученных товаров (работ, услуг), имущественных прав, иных активов, денежных средств;

- 16% - в отношении указанных безвозмездно полученных объектов, которая действовала и в 2021 г.

Отчетным периодом с 2022 г. признается только календарный квартал.

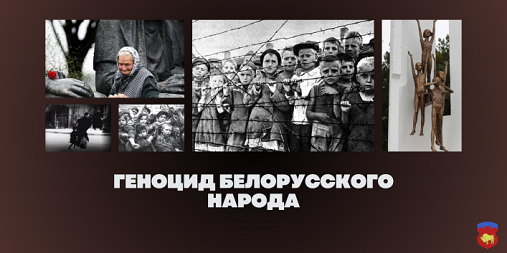

О мерах противодействия экстремизму и реабилитации нацизма" />

О мерах противодействия экстремизму и реабилитации нацизма" />

." />

." />