Согласно Указу Президента Республики Беларусь от 22.09.2017 №345 «О развитии торговли, общественного питания и бытового обслуживания» (далее – Указ №345) в период с 1 января 2018 г. по 31 декабря 2022 г. освобождаются от налога на недвижимость:

расположенные на территории сельской местности капитальные строения (здания, сооружения), которые являются торговыми объектами, объектами общественного питания, объектами бытового обслуживания либо части которых являются такими объектами, у юридических лиц при условии осуществления ими в календарном месяце на территории сельской местности розничной торговли, общественного питания, бытовых услуг в этих капитальных строениях (зданиях, сооружениях);

расположенные на территории малых городских поселений капитальные строения (здания, сооружения), которые являются объектами общественного питания, объектами бытового обслуживания либо части которых являются такими объектами у микроорганизаций при условии осуществления ими в календарном месяце на территории малых городских поселений общественного питания, бытовых услуг в этих капитальных строениях (зданиях, сооружениях).

Льготы по налогу на недвижимость предоставляются по капитальному строению (зданию, сооружению) в целом независимо от направления использования (неиспользования) их частей, не относящихся к вышеуказанным объектам. При этом льготы по налогу на недвижимость предоставляются в квартале, в котором юридическое лицо имеет право на льготу.

Льгота по налогу на недвижимость, установленная Указом для юридических лиц, предоставляется с 1-го числа первого месяца по последнее число третьего месяца квартала, если хотя бы в одном из календарных месяцев, относящихся к этому кварталу, в отношении капитального строения (здания, сооружения) одновременно соблюдены следующие условия:

плательщиком налога на недвижимость по капитальному строению (зданию, сооружению) или по его части признается юридическое лицо;

капитальное строение (здание, сооружение) расположено на территории сельской местности, определенной облсоветом;

капитальное строение (здание, сооружение) или его часть является торговым объектом, объектом общественного питания либо объектом бытового обслуживания;

в капитальном строении (здании, сооружении) юридическим лицом, признаваемым плательщиком налога на недвижимость по этому капитальному строению (зданию, сооружению) или его части, осуществляются розничная торговля, общественное питание и (или) бытовые услуги.

Льгота по налогу на недвижимость предоставляется в целом по капитальному строению (зданию, сооружению) юридическому лицу, которое осуществляет в нем розничную торговлю, общественное питание и (или) бытовые услуги. Если юридическое лицо признается плательщиком налога на недвижимость по части капитального строения (здания, сооружения), в котором оно осуществляет розничную торговлю, общественное питание и (или) бытовые услуги, льгота предоставляется в целом по этой части. Для применения льготы по налогу на недвижимость не имеют значения направления использования либо факт неиспользования частей капитального строения (здания, сооружения), не относящихся к торговым объектам, объектам общественного питания и объектам бытового обслуживания.

Льгота по налогу на недвижимость, установленная Указом для микроорганизаций, предоставляется с 1-го числа первого месяца по последнее число третьего месяца квартала, если хотя бы в одном из календарных месяцев, относящихся к этому кварталу, в отношении капитального строения (здания, сооружения) одновременно соблюдены следующие условия:

плательщиком налога на недвижимость по капитальному строению (зданию, сооружению) или по его части признается микроорганизация;

капитальное строение (здание, сооружение) расположено на территории малых городских поселений, определенной облсоветом;

капитальное строение (здание, сооружение) или его часть является объектом общественного питания либо объектом бытового обслуживания;

в капитальном строении (здании, сооружении) микроорганизацией, признаваемой плательщиком налога на недвижимость по этому капитальному строению (зданию, сооружению) или его части, осуществляются общественное питание и (или) бытовые услуги.

При этом для применения льготы требуется также, чтобы средняя численность работников организации, претендующей на использование льготы, не превысила 15 человек за каждый месяц, относящийся к льготируемому кварталу.

Льгота по налогу на недвижимость предоставляется микроорганизации, которая осуществляет в капитальном строении (здании, сооружении) общественное питание и (или) бытовые услуги, в целом по капитальному строению (зданию, сооружению). Если микроорганизация признается плательщиком налога на недвижимость по части капитального строения (здания, сооружения), в котором она осуществляет общественное питание и (или) бытовые услуги, льгота предоставляется в целом по этой части. Для применения льготы по налогу на недвижимость не имеют значения направления использования либо факт неиспользования частей капитального строения (здания, сооружения), не относящихся к объектам общественного питания и объектам бытового обслуживания.

Справочно. Решением Брестского областного Совета депутатов от 27.11.2017 №286 утверждены населенные пункты Брестской области, в которых применяется льготный порядок налогообложения согласно Указу №345. В пункте 13 приложения 1 к данному решению перечислены населенные пункты Малоритского района.

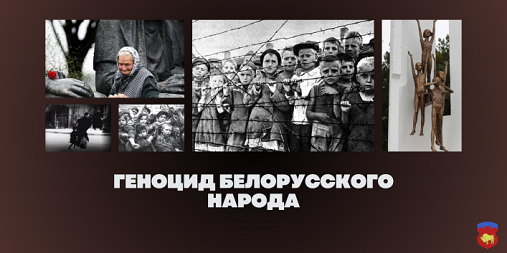

О мерах противодействия экстремизму и реабилитации нацизма" />

О мерах противодействия экстремизму и реабилитации нацизма" />

." />

." />